Données immobilières

Estimation des marges de négociation: données d’annonces, DVF et machine learning

Cette note présente une méthodologie innovante pour le calcul des marges de négociation pour un bien donné permettant une agrégation géographique fine (zone IRIS ou quartier). Nous présentons les résultats pour 5 grandes villes françaises (Paris, Marseille, Lyon, Bordeaux et Nantes) et mettons ainsi en avant l’intérêt d’une analyse des disparités entre quartiers au sein d’une même ville.

- Bien que les marges de négociations semblent globalement stables en variation temporelle à l’échelle d’une ville, on constate de fortes disparités entre quartiers.

- Pour les 5 villes de cette étude, nous constatons que les marges de négociation sont en moyenne beaucoup plus faibles dans les centre-ville qu’au sein de certains quartiers périphériques.

Téléchargez l'étude, le communiqué de presse et retrouvez les données des graphiques et tableaux ici.

La marge de négociation se définit comme la différence entre le prix d’offre, c’est-à-dire celui proposé par le vendeur (en prenant soin de retirer les honoraires d’agence), et le prix net vendeur, celui qui sera sur l’acte de vente. Toutefois, obtenir une estimation des marges de négociation sans observer l’ensemble de la transaction est un exercice compliqué. En effet, cette information qui se détermine dans l’intimité des négociations entre l’acheteur et le vendeur n’est pas publiquement accessible. Tout au plus, seul l’agent immobilier, s’il y en a un, peut connaître et stocker cette information. Mais les marges de négociation ainsi compilées ne seront probablement pas représentatives des biens mis en vente sur le marché.

Afin de proposer des marges de négociation au plus proche de la réalité du terrain, nous nous sommes basés sur deux sources de données: les données d’annonces et les DVF (Demande de Valeur Foncière). En effet, chez Yanport nous disposons d’un entrepôt d’annonces avec toutes les données commerciales disponibles sur les principaux portails immobiliers, sur un historique de plus de 5 ans. Constituant la grande majorité des biens sur le marché, les annonces publiées en ligne nous permettent d’avoir une vision représentative des prix d’offre. De l’autre côté, nous utilisons les données DVF, publiées par la direction générale des finances publiques et comportant l’ensemble des transactions immobilières réalisées, afin d’avoir accès aux prix de vente finaux.

Comment estimer la marge de négociation sans observer l’ensemble de la transaction ?

Afin de calculer les marges de négociation nous avons besoin de deux prix : le prix proposé par le vendeur et le prix net vendeur. Nous observons au moins l’un de ces deux prix; le prix proposé lorsque nous partons d’une annonce et le prix net vendeur lorsque nous partons d’une donnée DVF. Toutefois, il est indispensable de tenir compte de l’incertitude inhérente à ce prix observé; par exemple une erreur de saisie ou un bien particulièrement sur ou sous évalué.

Ainsi, à partir de ce prix observé mais également des caractéristiques données (surface, nombre de pièces, localisation, date de déduplication pour une annonce ou de vente pour une données DVF…) nous mettons en œuvre des méthodes de machine learning afin d’identifier les biens similaires dans les deux bases (annonces et DVF) et d’en déduire une marge de négociation. Cette analyse au niveau du bien permet d’indiquer à l’utilisateur la marge de négociation estimée pour des caractéristiques données mais également de produire des analyses sur l’évolution des marges de négociation dans le temps, par zones géographiques (zone iris, quartier, ville, département) ou typologies de biens.

Cette étude se concentre dans un premier temps sur les marges de négociation entre début 2019 et mi-2020 dans 5 grandes villes françaises:* Paris, Lyon, Marseille, Bordeaux et Nantes. Nous nous intéresserons en particulier aux disparités de marges entre zones IRIS. Ainsi, nous calculons (voir annexe méthodologique) les marges de négociation pour plusieurs milliers de biens par ville afin d’obtenir des agrégats géographiques ou temporelles robustes statistiquement.**

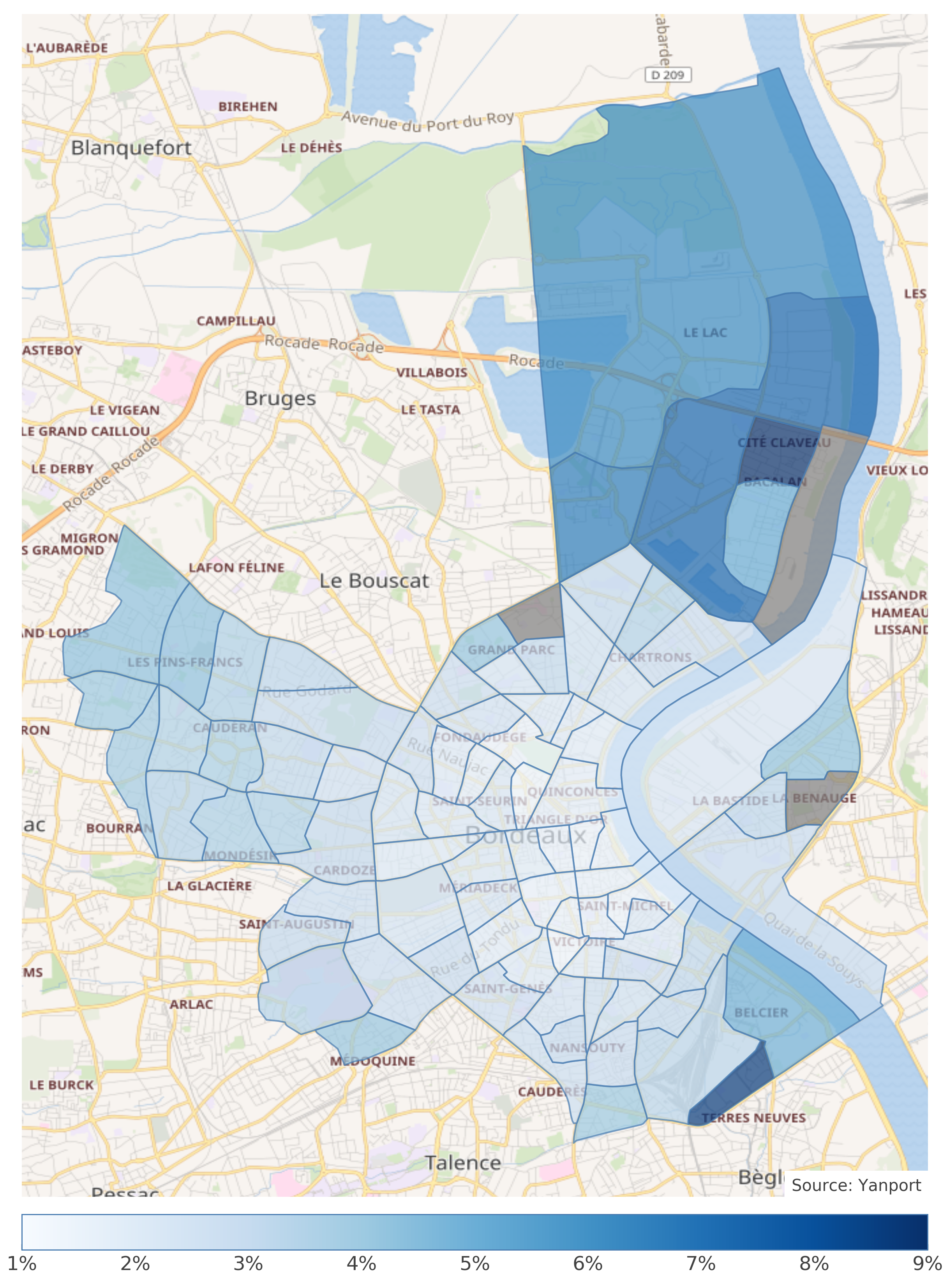

Bordeaux: des marges contenues dans l’ensemble

Nous observons à Bordeaux des marges de négociation assez contenues dans l’ensemble pour la plupart des zones IRIS, se situant autour de 2-3%. Cependant, il existe quand même des disparités entre quartiers. Ainsi, même si l’hyper-centre affiche des marges moyennes en dessous de 2%, on voit que certaines zones, situées plutôt en périphérie, donnent plus de latitude aux acheteurs avec des marges au-delà de 6%. C’est le cas notamment des quartiers du Lac-Bacalan et autour de la gare Saint-Jean.

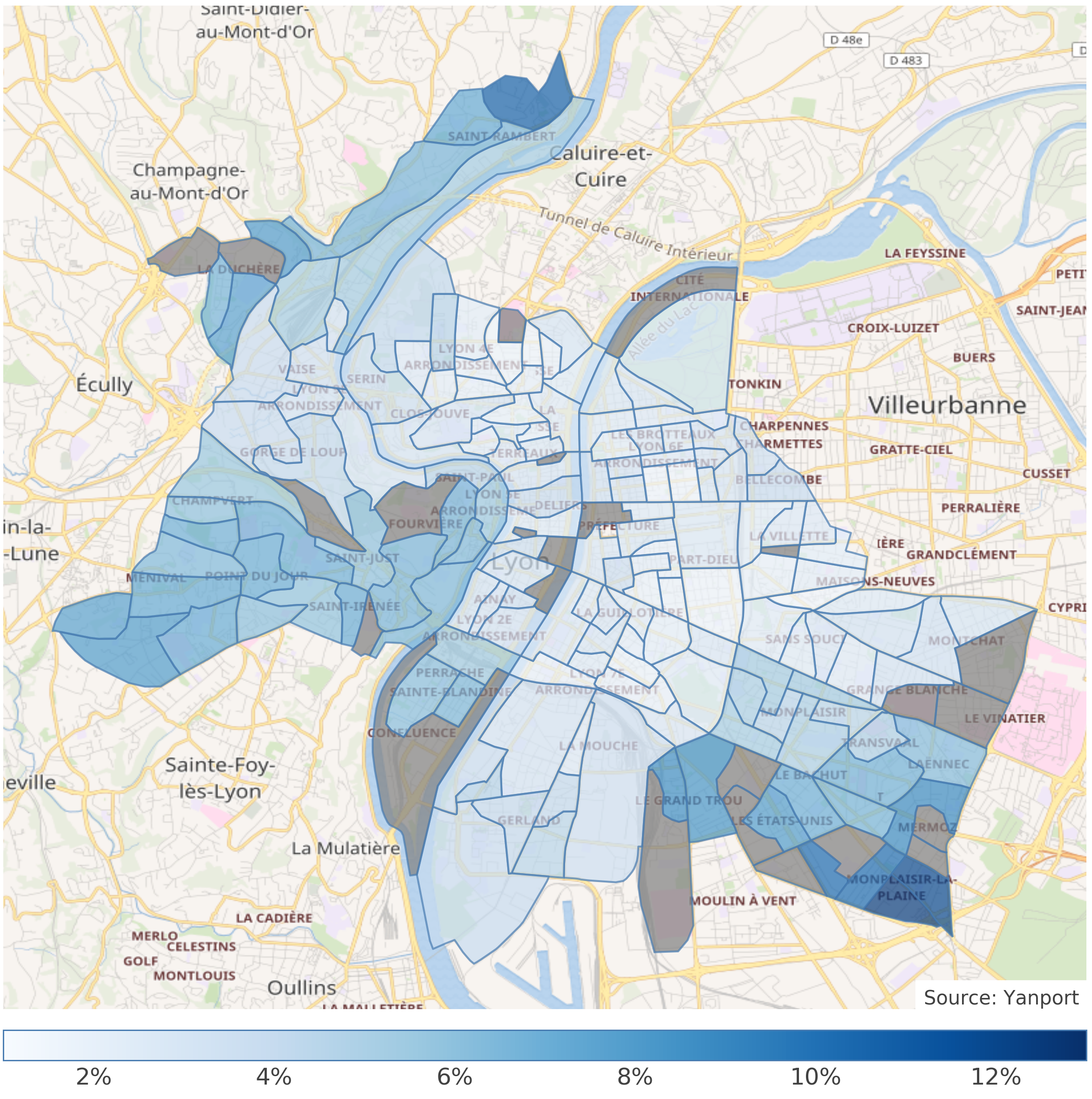

Lyon: des opportunités de négociation dans le 5e, 8e et 9e arrondissements

Dans le centre (1e, 3e, 4e, 6e), il ne faut pas espérer pouvoir beaucoup négocier le prix: le marché est toujours tendu et les biens se vendent en général au prix. Dans les autres arrondissements, l’histoire est différente. Ainsi par exemple, nous pouvons observer dans certaines zones, des marges qui vont jusqu’à 7,9% dans le 5e (vers La Plaine-Charcot), 10,7% dans le 9e (vers Saint-Rambert) et même jusqu’à 12,4% dans le 8e (vers La Plaine).

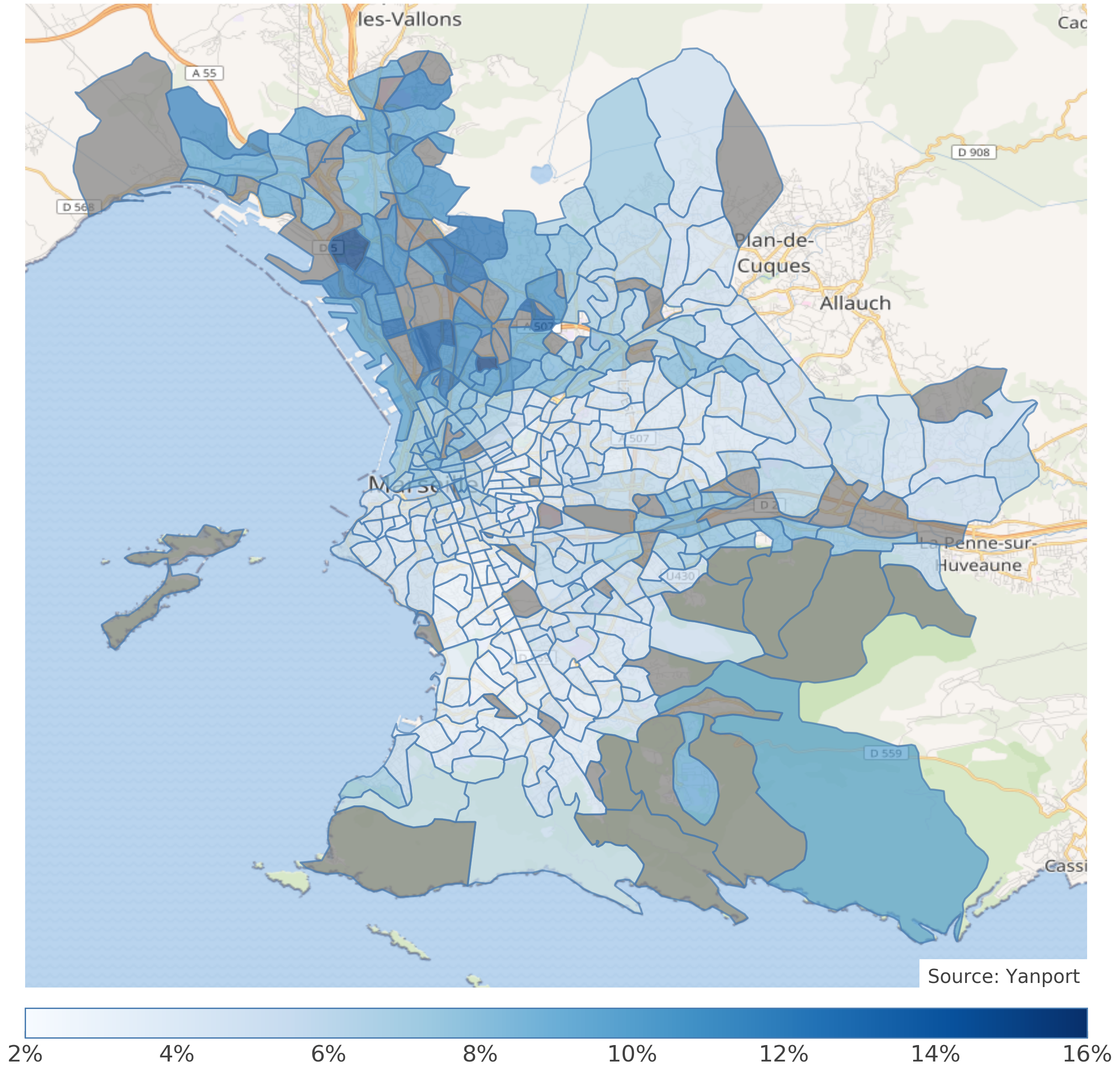

Marseille: de fortes disparités entre le centre et les quartiers nord

C’est la ville où nous observons les plus fortes disparités en termes de marge de négociation. En effet, les marges peuvent passer de moins de 3% dans les quartiers autour de Périer-Prado jusqu’à plus de 10% dans les 14e, 15e et 16e arrondissements, atteignant même plus de 15% dans certaines zones de ces arrondissements.

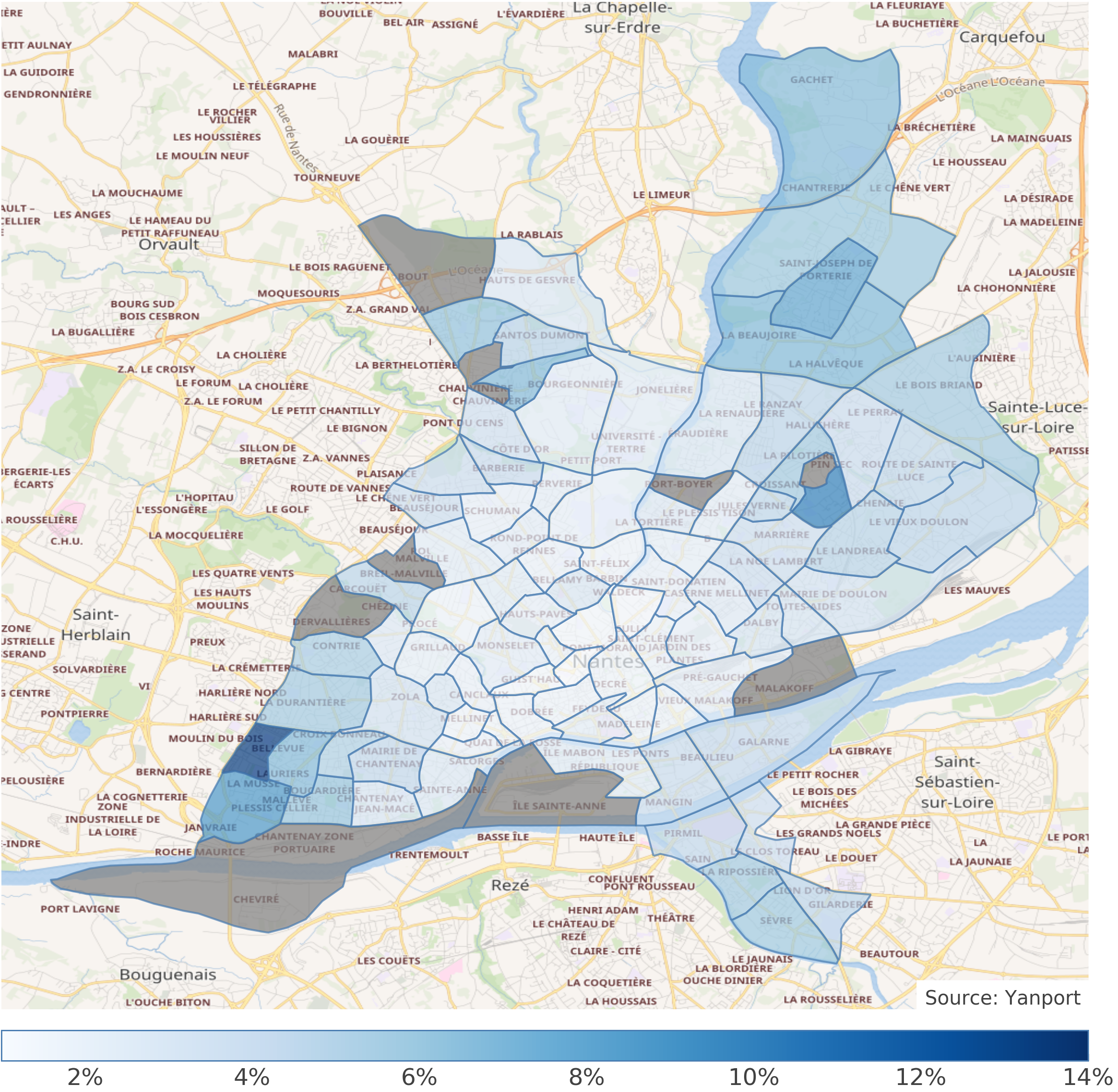

Nantes: un marché qui laisse peu de place à la négociation

A Nantes, nous observons des marges de négociation homogènes dans le centre, allant de 1 à 4%. Tandis qu’en périphérie de la ville, il peut y avoir des marges plus importantes, situées entre 5 et 10% (sauf pour le quartier de Mendès France avec une marge record à 13,3%).

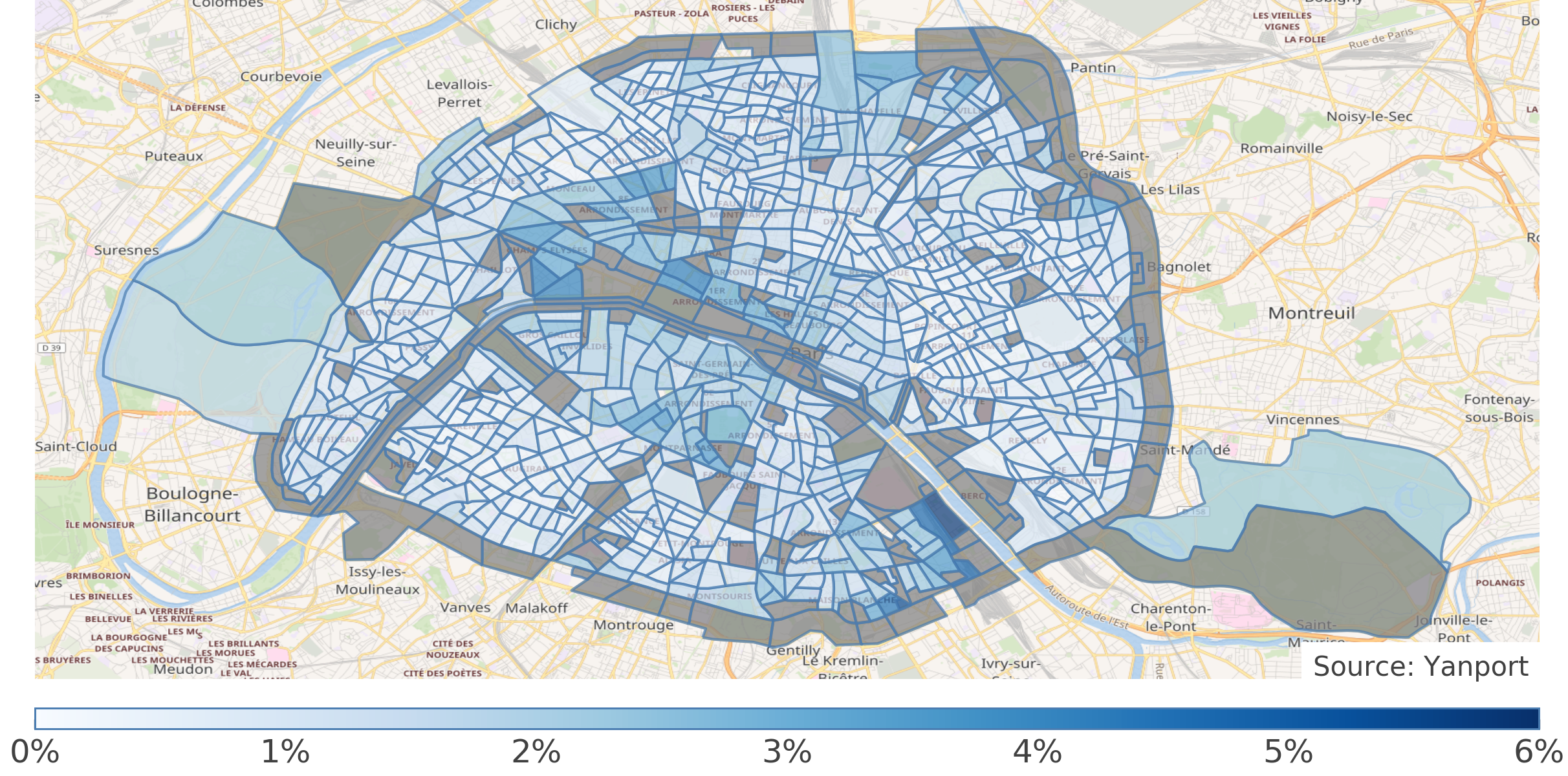

Paris: globalement des marges très faibles

Sans surprise, c’est la ville où les marges de négociation sont les plus faibles. Dans de nombreux arrondissements nous sommes même en moyenne en dessous des 1%: c’est le cas du 10e, 11e, 12e, 14e, 15e, 17e et 20e. Il existe toutefois quelques zones où les marges vont se situer entre 2 et 4%: le 1er et le 8e arrondissements, le nord-est du 18e vers Porte de la Chapelle, quelques secteurs dans le 6e notamment autour de Saint-Placide/Notre-Dame des Champs, ou encore l’est du 13e dans les quartiers récents autour de la BNF.

*Nous sommes dépendants du rythme de publication des données DVF qui est semestriel. La dernière mise à jour fournit les données jusqu’à mi-2020.

**Nous nous focalisons dans la note sur les disparités par quartiers, voir l’annexe pour les variations temporelles. Les zones grisées des cartes sont celles où nous avons moins de 30 biens pour calculer les moyennes.

Annexe: méthodologie

Pour chacune des villes, nous sélectionnons un échantillon de biens compris sur une période d’1 an et demi entre 2019 et mi-2020 (12916 pour Bordeaux, 15519 pour Lyon, 36756 pour Marseille, 11588 pour Nantes et 72908 pour Paris). Nous calculons ensuite la marge de négociation pour chacun de ces biens en estimant d’une part le prix d’offre et d’autre part le prix net vendeur, puis nous définissons la marge de négociation comme:

marge =(prix d'offre - prix net vendeur)/prix d'offre

Partant d’une annonce, nous utilisons les caractéristiques du bien d’intérêt (localisation, nombre de pièces, date de dépublication...) ainsi que le prix demandé afin de détecter les biens similaires. La prise en compte du prix demandé en plus des autres caractéristiques permet, notamment, d’exploiter l’information comprise dans le prix que nous ne connaissons pas systématiquement (par exemple standing ou état du bien). Nous effectuons le même type de recherche de biens similaires côté DVF pour déduire un prix net vendeur cohérent. Nous combinons plusieurs méthodes de machine learning du type plus proches voisins et forêt aléatoire pour ces recherches de biens similaires et l’estimation des marges de négociation.

Nous agrégeons ensuite les biens, soit par zone géographique, soit par date de publication (il est également possible d’agréger par typologie), et nous prenons la moyenne des marges de chaque groupe. Ainsi, bien que pour un bien donné l’incertitude liée à la marge puisse être importante, l’agrégation des biens diminue statistiquement cette incertitude (la variance de la moyenne estimée), de manière à la rendre plus fiable et exploitable.

Annexe: tableaux de résultats

L’ensemble des résultats est disponible sur cette page: https://www.data.gouv.fr/fr/datasets/etude-sur-les-variations-des-marges-de-negociations-entre-zone-iris-zoom-sur-paris-lyon-marseille-bordeaux-et-nantes/